簿記3級の第3問は配点が35点と大きく、ここで点数を取れるかどうかは合否に大きく関わってきます。

第3問の問題は財務諸表作成問題や精算表が出題され、簿記3級で学習した内容が包括的に出されます。

そのため、難易度も高く問題演習が必須といえる問題です。

計算が複雑な場合もあるため、繰り返し問題を解くことが必要です。。

私は年間300人以上の学生に簿記を教えている大学教員です。

この記事では簿記3級の第3問の無料練習問題PDFと解説を提供します。

問題演習を行いこの記事の解説を読めば、第3問は完璧です。

記事の使い方

①問題と解答用紙をダウンロードする。

②できれば解答用紙は印刷して、問題を解く。

③解答を確認し、丸付けをする

④解説を読み、間違えた内容を確認する。

⑤もう一度問題を解き、チェックする。

この記事を使うことで簿記3級の直前チェックが網羅的にでき、簿記3級の合格可能性が大きく高まるでしょう。

以下の記事では簿記3級の直前仕訳チェック問題を無料で提供しているので、興味のある人は合わせてご活用ください。

記事の執筆者

・年間300人以上の大学生に簿記を教える大学教員。

・日本人の会計リテラシーを高めるを理念に、会計ラボを運営中。

⚠️ この記事の練習問題は2問だけ。第3問で35点を確実に取るには、もっと多くの類題演習が必要です。

CPA会計学院なら、模擬試験付き問題集(326ページ)+フルカラーテキスト(395ページ)+講義動画(全12回)が、資料請求するだけで完全無料で手に入ります。

1分の資料請求で、今すぐに本格的な問題演習が始められます。

無料配布はいつまで続くかはわからないので、気になった人は今すぐ資料請求!

【簿記3級】第3問の無料練習問題PDF

第3問の無料問題

ダウンロードして使用してください。

解答用紙

ダウンロードして、印刷して使用して頂けると使いやすいです。

ipadなどでpdfに直接書き込んでもオッケーです。

📘 さらに326ページ分の問題集+模擬試験が欲しい方はこちら(無料)

この記事の2問に加え、CPA会計学院の無料問題集で第1問〜第3問を網羅的に演習できます。

第3問無料練習問題|問1 貸借対照表と損益計算書作成

資料1と資料2に基づき、解答欄に示す貸借対照表と損益計算書の空欄に数字を記入しなさい。当期は20X1年4月1日から20X2年3月31日の1年である。なお、商品売買の記帳方法は3分法によること。

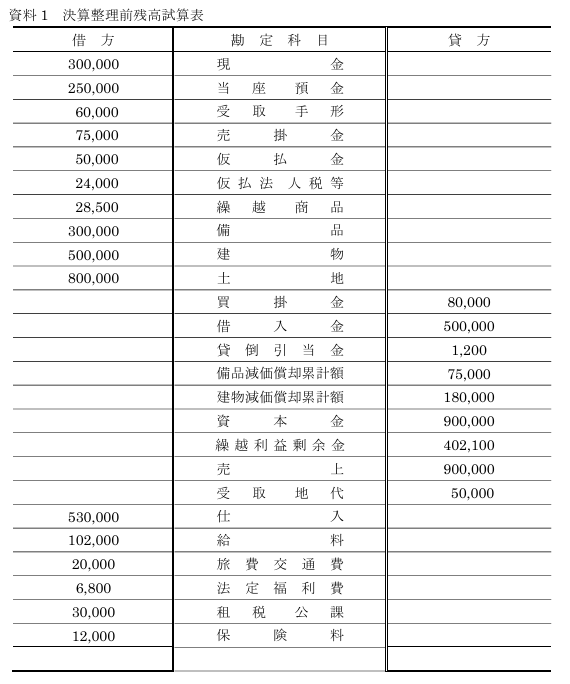

資料1 決算整理前残高試算表

資料2 決算整理事項等

- 従業員が出張から帰社し、旅費交通費の精算をした結果、残金¥5,000を現金で受け取った。しかし、この取引が未記帳であった。なお、この従業員には旅費の概算額として現金¥50,000を仮払いしていた。

- 売掛金¥25,000が当座預金口座に振り込まれていたが、この取引が未記帳であった。

- 受取手形および売掛金の期末残高に対して2%の貸倒引当金を差額補充法により設定する。

- 期末商品棚卸高は¥45,000であった。

- 収入印紙のうち¥3,000は未使用だったため、貯蔵品勘定に振り替える。

- 備品(耐用年数8年、残存価額ゼロ、定額法により減価償却を行っている)の減価償却を行う。

- 建物(耐用年数10年、残存価額は取得原価の10%、定額法により減価償却を行っている)の減価償却を行う。

- 保険料は、今年度の12月1日に契約したもので、12月1日に向こう1年分(¥12,000)の保険料を一括して支払っている。決算にあたり、保険料の前払分を繰延べる。

- 受取地代の中には9月1日に向こう1年分の地代¥24,000を受け取っている。決算にあたり、地代の前受分を繰延べる。

- 法定福利費の未払分が¥12,000あった。

- 給料の未払分¥30,000があった。

- 税引前当期純利益に対する税率は30%である。決算にあたって、法人税、住民税及び事業税を計上する。なお、当社は法人税等の中間申告を行っている。

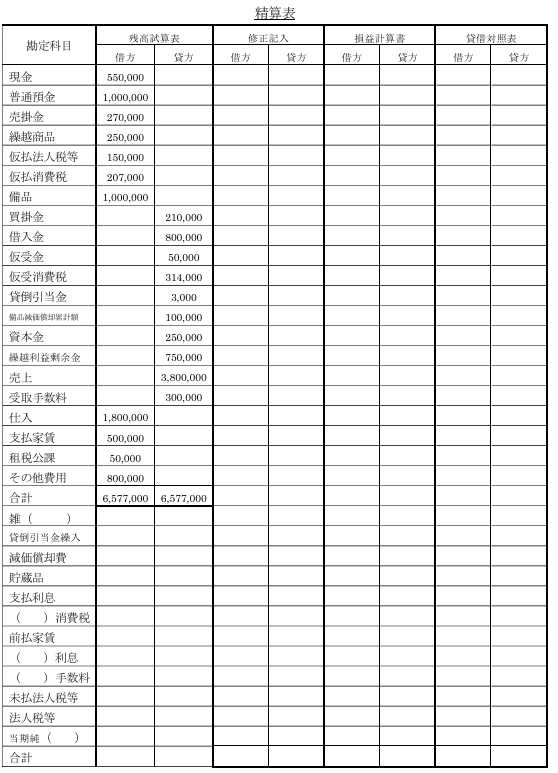

問2 精算表の作成

以下の決算整理事項等にもとづいて、精算表を作成しなさい。なお、当期は20X7年4月1日から20X8年3月31日までである。

決算整理事項等

- 現金の実際有高を確認したところ¥480,000であり、帳簿残高との差額の原因は収入印紙購入の記帳もれ¥8,000であることが判明したが、残額については原因不明であったため適切に処理する。

- 仮受金¥50,000は、全額が売掛金回収によるものであることが判明した。

- 売掛金の期末残高に対して3%の貸倒れを見積もり、差額補充法により貸倒引当金を設定する。

- 期末商品棚卸高は¥340,000である。売上原価は仕入勘定で算定する。

- 備品について、定額法(耐用年数8年、残存価額ゼロ)により減価償却を行う。なお、備品の勘定残高には期中の12月1日に取得し使用を開始した¥300,000が含まれている。

- 購入時に費用処理した収入印紙の未使用高が¥6,000あるため、貯蔵品勘定に振り替える。

- 支払家賃勘定の残高は、当期首に再振替仕訳した前期支出の8ヵ月分の家賃と、当期の12月1日に支出した1年分の家賃の合計額である。なお、家賃の月額は前期・当期ともに同額である。

- 借入金は20X7年8月に期間3年、年利率3%、利息は6月30日と12月31日にそれぞれ半年分を支払う条件で借り入れたものである。

- 受取手数料のうち¥30,000は翌期の期間にかかる金額である。

- 消費税の処理(税抜方式)を行う。

- 当期の利益にかかる法人税等¥310,000、および確定申告時に納付すべき額を計上する。

簿記3級の第3問問題の解答と解説

解答はこちら

※できれば問題を解き終わってから確認しましょう。

↓

↓

↓

📊 自己診断の目安(解答後にチェック!)

第3問は本番で35点満点です。以下の目安で自分の実力を確認しましょう。

| 得点目安 | 判定 | アドバイス |

|---|---|---|

| 90%以上 | 🟢 安心レベル | この調子で本番に臨みましょう! |

| 70〜90% | 🟡 もう一歩 | ケアレスミスに注意。もう1回解き直しを。 |

| 70%以下 | 🔴 要演習 | 体系的な問題演習が必要です。類題を多く解きましょう。 |

正答率70%以下だった方は、この記事の2問だけでは演習量が不足しています。

CPA会計学院の無料問題集には第3問の類題・模擬試験が収録されているので、苦手分野を集中的に演習するのがおすすめです。

問1 貸借対照表と損益計算書作成

解答のプロセス

①決算整理事項等について仕訳を行う。

②決算整理仕訳を決算整理前残高試算表に反映させる。

③損益計算書を完成させる。

④貸借対照表を完成させる。

決算整理仕訳

1.従業員が出張から帰社し、旅費交通費の精算をした結果、残金¥5,000を現金で受け取った。しかし、この取引が未記帳であった。なお、この従業員には旅費の概算額として現金¥50,000を仮払いしていた。

| 借方科目 | 金額 | 貸方科目 | 金額 |

| 現金 旅費交通費 | 5,000 45,000 | 仮払金 | 50,000 |

①精算時点で仮払金(資産)を全額減少させる。

②残金を差し引いた金額を旅費交通費(費用)として借方に計上する。

2.売掛金¥25,000が当座預金口座に振り込まれていたが、この取引が未記帳であった。

| 借方科目 | 金額 | 貸方科目 | 金額 |

| 当座預金 | 25,000 | 売掛金 | 25,000 |

3. 受取手形および売掛金の期末残高に対して2%の貸倒引当金を差額補充法により設定する。

| 借方科目 | 金額 | 貸方科目 | 金額 |

| 貸倒引当金繰入 | 1,000 | 貸倒引当金 | 1,000 |

①受取手形と売掛金の期末残高を計算する(2の決算整理仕訳に注意)。

②差額補充法により貸倒引当金を設定する。

受取手形と売掛金の期末残高を計算する。

決算整理前残高試算表から

受取手形=60,000 売掛金=75,000 であることがわかる。

ただし、2の決算整理仕訳で売掛金は25,000減少している。

そのため、期末残高は60,000+75,000-25,000=110,000と計算できる。

貸倒引当金の設定額は

110,000(受取手形と売掛金の期末残高)×2%=2,200

である。

差額補充法により、追加計上される引当金は

2,200-1,200(貸倒引当金の期末残高)=1,000

である。

💡 貸倒引当金の差額補充法が苦手だった方へ

CPA会計学院の無料テキストでは、貸倒引当金の差額補充法について図解付きで丁寧に解説されています。

さらに問題集には類題が複数収録されています。

4. 期末商品棚卸高は¥45,000であった。

| 借方科目 | 金額 | 貸方科目 | 金額 |

| 仕入 繰越商品 | 28,500 45,000 | 繰越商品 仕入 | 28,500 45,000 |

①仕入勘定を売上原価(売上原価=期首商品棚卸高+当期仕入高-期末商品棚卸高)とする仕訳を行う。

②し・くり・くり・しで仕訳する。

売上原価を算定するために必要な仕訳を行う。

売上原価=期首商品棚卸高+当期仕入高-期末商品棚卸高である。

三分法では期中の仕入高は「仕入」(費用)で処理されている。

「仕入」を売上原価にするために期首商品棚卸高の繰越商品(資産)を仕入(費用)に振り替える。

期首商品棚卸高は決算整理前残高試算表の繰越商品¥28,500である。

続いて期末商品棚卸高分(¥45,000)の仕入(費用)を繰越商品(資産)に振り替える。

5. 収入印紙のうち¥3,000は未使用だったため、貯蔵品勘定に振り替える。

| 借方科目 | 金額 | 貸方科目 | 金額 |

| 貯蔵品 | 3,000 | 租税公課 | 3,000 |

①収入印紙(印紙税の支払いにあたって購入)は購入時に租税公課として処理されている。

②収入印紙や切手など換金性のあるものは貯蔵品として資産計上する。

6. 備品(耐用年数8年、残存価額ゼロ、定額法により減価償却を行っている)の減価償却を行う。

| 借方科目 | 金額 | 貸方科目 | 金額 |

| 減価償却費 | 37,500 | 備品減価償却累計額 | 37,500 |

①定額法による減価償却費は(取得原価-残存価額)÷耐用年数で計算する。

②間接法で記帳する(簿記3級は間接法のみ出題)。

備品の取得原価は決算整理前残高試算表の¥300,000である。

減価償却費=(300,000(取得原価)-0(残存価額))÷8(耐用年数)=37,500

7. 建物(耐用年数10年、残存価額は取得原価の10%、定額法により減価償却を行っている)の減価償却を行う。

| 借方科目 | 金額 | 貸方科目 | 金額 |

| 減価償却費 | 45,000 | 備品減価償却累計額 | 45,000 |

①定額法による減価償却費は(取得原価-残存価額)÷耐用年数で計算する。

②間接法で記帳する(簿記3級は間接法のみ出題)。

建物の取得原価は決算整理前残高試算表の¥500,000である。

減価償却費=(500,000(取得原価)-500,000×10%(残存価額))÷10(耐用年数)=45,000

8. 保険料は、今年度の12月1日に契約したもので、12月1日に向こう1年分(¥12,000)の保険料を一括して支払っている。決算にあたり、保険料の前払分を繰延べる。

| 借方科目 | 金額 | 貸方科目 | 金額 |

| 前払保険料 | 8,000 | 保険料 | 8,000 |

①保険料の未費消分は時期に繰り延べる。

②前払いによって発生した保険料は前払保険料として処理する。

保険料の支払いは12月1日に1年分が支払われている。

決算日は3月31日のため、4ヵ月分の保険サービスしか費消していない。

そのため、未費消分の8ヵ月分の保険料を減少させ、「前払保険料」として次期に繰り延べる。

1ヵ月分の保険料は12,000(1年分)÷12ヵ月=1,000であり、8ヵ月分の保険料は1,000×8ヵ月=8,000である。

収益・費用の見越し・繰延べは少し難しい論点となるので、よくわからない方は以下で学習頂けると分かりすいと思います。

9. 受取地代の中には9月1日に向こう1年分の地代¥24,000を受け取っている。決算にあたり、地代の前受分を繰延べる。

| 借方科目 | 金額 | 貸方科目 | 金額 |

| 受取地代 | 10,000 | 前受地代 | 10,000 |

受取地代のうち4月1日から8月31日(5カ月分)は、前受した金額であり、決算日時点(3月31日)でまだそのサービスは提供していない。

そのため、受取地代として収益に計上されている5ヵ月分の金額を減少させ、前受地代として次期に繰り延べる。

5ヵ月分の受取地代は24,000(1年分)÷12ヵ月×5カ月=10,000である。

💡 見越し・繰延べの計算で間違えた方へ

経過勘定(前払・前受・未払・未収)は第3問の頻出論点です。

CPA会計学院の無料テキストでは、経過勘定の考え方をタイムライン図で解説しており、視覚的に理解しやすい構成になっています。

10. 法定福利費の未払分が¥12,000あった。

| 借方科目 | 金額 | 貸方科目 | 金額 |

| 法定福利費 | 12,000 | 未払法定福利費 | 12,000 |

法定福利費が未払いであったので、費用として借方に計上する。

同額の「未払法定福利費」を貸方に計上する。

11. 給料の未払分¥30,000があった。

| 借方科目 | 金額 | 貸方科目 | 金額 |

| 給料 | 30,000 | 未払給料 | 30,000 |

給料が未払いであったので、費用として借方に計上する。

同額の「未払給料」を貸方に計上する。

12. 税引前当期純利益に対する税率は30%である。決算にあたって、法人税、住民税及び事業税を計上する。なお、当社は法人税等の中間申告を行っている。

| 借方科目 | 金額 | 貸方科目 | 金額 |

| 法人税、住民税及び事業税 | 28,860 | 仮払法人税等 未払法人税等 | 24,000 4,860 |

法人税等を計算する。

税引前当期純利益を計算するために、全ての収益と費用(法人税等を除く)を計算する。

収益合計=900,000(前T/B売上)+50,000(前T/B受取地代)-10,000(仕訳9)

=940,000

費用合計=530,000(前T/B仕入)+28,500(仕訳4仕入)-45,000(仕訳4仕入)+102,000(前T/B給料)+30,000(仕訳11給料)+20,000(前T/B旅費交通費)+45,000(仕訳1旅費交通費)+6,800(前T/B法定福利費)+12,000(仕訳10法定福利費)+30,000(前T/B租税公課)-3,000(仕訳5租税公課)+12,000(前T/B保険料)-8,000(仕訳8保険料)+1,000(仕訳3貸倒引当金)+37,500(仕訳6減価償却費)+45,000(仕訳7減価償却費)

=843,800

税引前当期純利益=940,000-843,800

=96,200

法人税等=96,200(税引前当期純利益)×30%=28,860

法人税等(法人税、住民税及び事業税)が計算できたら、まずそれを費用(借方)に計上します。

中間申告で仮払法人税等(資産)が¥24,000計上されているので、それを全額取り崩すため貸方に計上します。

法人税等-仮払法人税等が次の確定申告時に収めるべき税金の金額となるので、それを未払法人税等として負債(貸方)に計上します。

決算整理仕訳を決算整理前残高試算表に反映させる

決算整理仕訳が全てできたら、それら仕訳を決算整理前残高試算表に反映させましょう。

それができれば損益計算書と貸借対照表のベースとなる数値が確定します。

間違えないように丁寧に計算することが大切です。

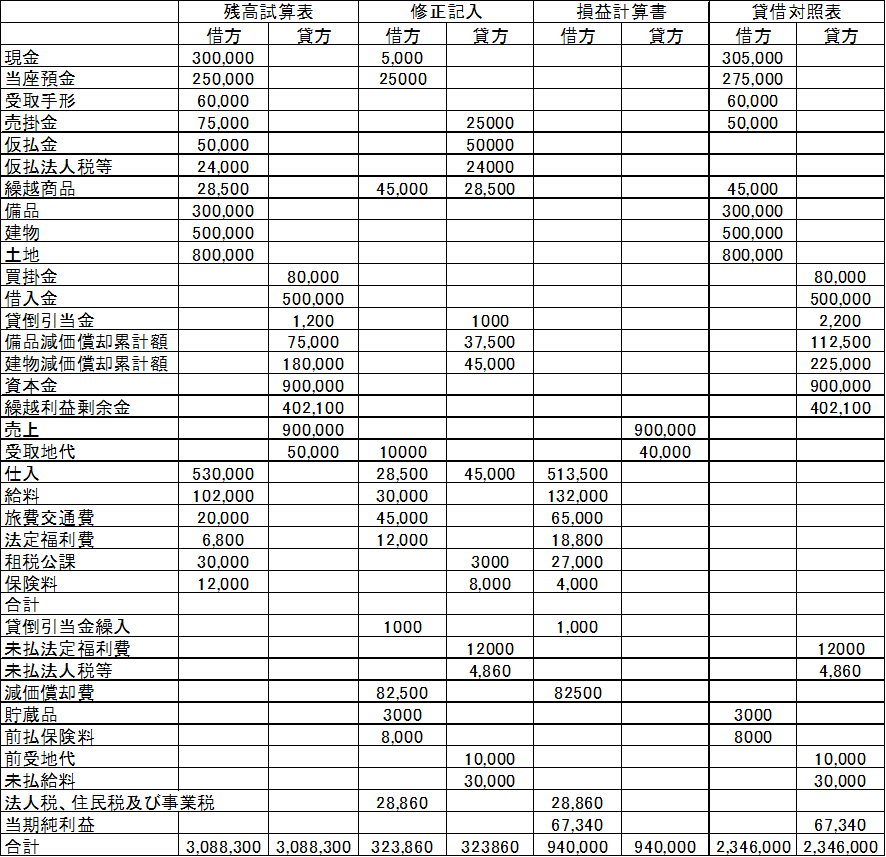

なお、精算表を作成すると以下のようになります。

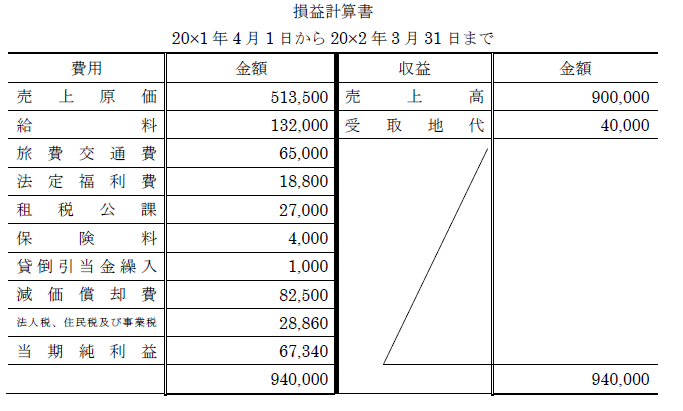

損益計算書

決算整理仕訳を反映した数値を損益計算書に入力しましょう。

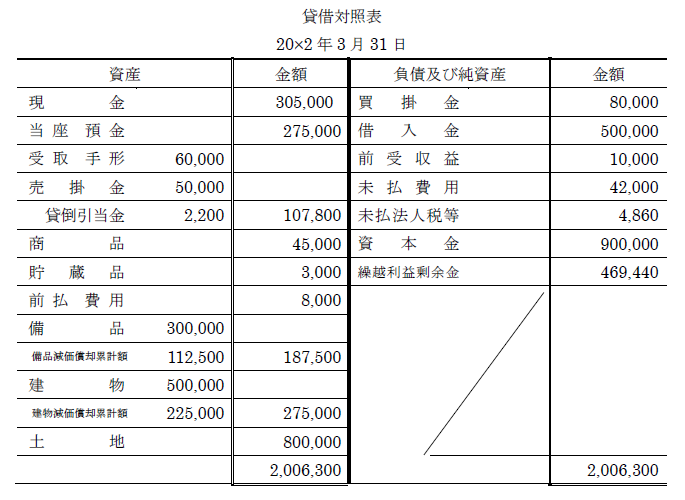

貸借対照表

同様に貸借対照表も入力しましょう。

📝 問1の解説を読み終えた方へ

問1の財務諸表作成問題はいかがでしたか?本番では初見の問題が出るため、パターンの異なる類題を数多く解くことが合格への近道です。

CPA会計学院の無料問題集(326ページ)には、財務諸表作成問題の類題と模擬試験が収録されています。資料請求は1分で完了、完全無料です。

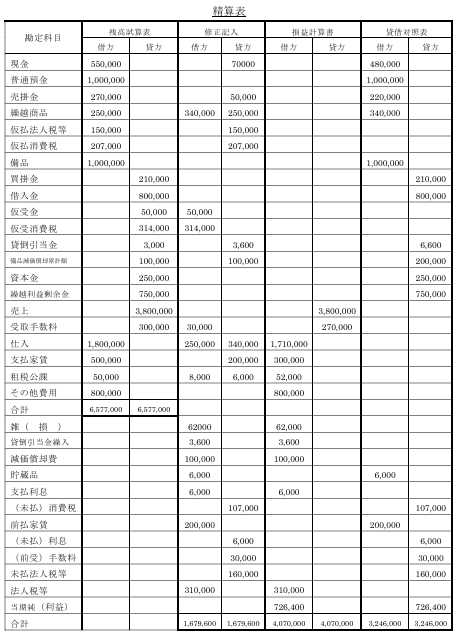

問2 精算表の作成

解答のプロセス

①決算整理事項等について仕訳を行う。

②決算整理仕訳を修正記入欄に書き込む。

③移記して損益計算書を完成させる。

④移記して貸借対照表を完成させる。

決算整理仕訳

1. 現金の実際有高を確認したところ¥480,000であり、帳簿残高との差額の原因は収入印紙購入の記帳もれ¥8,000であることが判明したが、残額については原因不明であったため適切に処理する。

| 借方科目 | 金額 | 貸方科目 | 金額 |

| 租税公課 雑損 | 8,000 62,000 | 現金 | 70,000 |

2. 仮受金¥50,000は、全額が売掛金回収によるものであることが判明した。

| 借方科目 | 金額 | 貸方科目 | 金額 |

| 仮受金 | 50,000 | 売掛金 | 50,000 |

3. 売掛金の期末残高に対して3%の貸倒れを見積もり、差額補充法により貸倒引当金を設定する。

| 借方科目 | 金額 | 貸方科目 | 金額 |

| 貸倒引当金繰入 | 3,600 | 貸倒引当金 | 3,600 |

4. 期末商品棚卸高は¥340,000である。売上原価は仕入勘定で算定する。

| 借方科目 | 金額 | 貸方科目 | 金額 |

| 仕入 繰越商品 | 250,000 340,000 | 繰越商品 仕入 | 250,000 340,000 |

5. 備品について、定額法(耐用年数8年、残存価額ゼロ)により減価償却を行う。なお、備品の勘定残高には期中の12月1日に取得し使用を開始した¥300,000が含まれている。

| 借方科目 | 金額 | 貸方科目 | 金額 |

| 減価償却費 | 100,000 | 備品減価償却累計額 | 100,000 |

6. 購入時に費用処理した収入印紙の未使用高が¥6,000あるため、貯蔵品勘定に振り替える。

| 借方科目 | 金額 | 貸方科目 | 金額 |

| 貯蔵品 | 6,000 | 租税公課 | 6,000 |

7. 支払家賃勘定の残高は、当期首に再振替仕訳した前期支出の8ヵ月分の家賃と、当期の12月1日に支出した1年分の家賃の合計額である。なお、家賃の月額は前期・当期ともに同額である。

| 借方科目 | 金額 | 貸方科目 | 金額 |

| 前払家賃 | 200,000 | 支払家賃 | 200,000 |

8. 借入金は20X7年8月に期間3年、年利率3%、利息は6月30日と12月31日にそれぞれ半年分を支払う条件で借り入れたものである。

| 借方科目 | 金額 | 貸方科目 | 金額 |

| 支払利息 | 6,000 | 未払利息 | 6,000 |

9. 受取手数料のうち¥30,000は翌期の期間にかかる金額である。

| 借方科目 | 金額 | 貸方科目 | 金額 |

| 受取手数料 | 30,000 | 前受手数料 | 30,000 |

10. 消費税の処理(税抜方式)を行う。

| 借方科目 | 金額 | 貸方科目 | 金額 |

| 仮受消費税 | 314,000 | 仮払消費税 未払消費税 | 207,000 107,000 |

11. 当期の利益にかかる法人税等¥310,000、および確定申告時に納付すべき額を計上する。

| 借方科目 | 金額 | 貸方科目 | 金額 |

| 仮受消費税 | 314,000 | 仮払消費税 未払消費税 | 207,000 107,000 |

精算表の作成

決算整理仕訳ができたら、その仕訳を清算表の修正記入欄に書き込んでいきます。

修正記入欄が埋まったら、残高試算表欄から修正記入の数値を加算・減算して損益計算書欄と貸借対照表欄に移記します。

💡 精算表の作成で計算ミスが多かった方へ

精算表は12個の決算整理仕訳を正確に処理し、移記まで完了させる必要があります。本番では時間制限もあるため、スピードと正確さの両立が求められます。

CPA会計学院の無料問題集には精算表の類題が収録されており、繰り返し演習することで本番でのミスを減らせます。

簿記3級|第3問の無料練習問題まとめ

第3問は簿記3級において配点35点と最も大きく、合格に直結する重要な問題です。

この記事で提供した2問の練習で、財務諸表作成問題と精算表の解き方の流れは掴めたと思います。

しかし、本番で確実に得点するためには、パターンの異なる類題をできるだけ多く解くことが不可欠です。この記事の2問だけで満足せず、さらに演習量を増やしていきましょう。

第1問〜第3問をまとめて対策したい方には、CPA会計学院の無料教材がおすすめです。

🎯 CPA会計学院の無料教材で本番に備えよう

✅ フルカラーテキスト(395ページ)→ 全範囲を体系的に学習

✅ 問題集(326ページ)+模擬試験 → 第1問〜第3問の類題を網羅的に演習

✅ 講義動画(全12回)→ スマホで通勤・通学中にサクッと復習

これだけの教材が完全無料。資料請求は1分で完了します。

無料配布はいつまで続くかはわからないので、気になった方は今すぐ申し込みましょう。

【CPA会計学院】簿記3級無料テキスト&動画の資料請求はこちらから

💬 「資料請求って面倒じゃないの?」 → 名前・メールアドレスの入力だけ。1分で完了し、すぐにPDFがダウンロードできます。勧誘電話もありません。

他の問題も練習したい方へ

【最新版】簿記3級の試験直前にチェックすべき仕訳20選|無料問題PDF付き

👆 第1問〜第3問の全範囲をまとめて演習したい方は、**CPA会計学院の無料問題集(326ページ+模擬試験付き)**が最も効率的です。→ 無料で資料請求する

その他無料テキストは以下の記事で紹介しています。